目次

【5ステップ】フリーランスエンジニアの確定申告の手順

フリーランスエンジニアの確定申告の手順は下記の5ステップです。

1. 開業2ヶ月以内に「所得税の青色申告申請書」を税務署に提出

2. 日々の収支を記録する

3. 1年間の所得と税額を計算する

4. 完成した書類を税務署に提出する

5. 納税する

確定申告が正しく行えていないと、無申告課税や延滞税、重加算税などを追加で支払わなければいけなくなるため、期日までに必ず行いましょう。

手順1:開業2ヶ月以内に「所得税の青色申告申請書」を税務署に提出

フリーランスエンジニアとして開業したら、1ヶ月以内に「個人事業の開業・廃業届出」を税務署に提出しましょう。

確定申告には、青色申告と白色申告があります。青色申告の場合は個人事業の開業・廃業届出とあわせて、2ヶ月以内に所得税の青色申告申請書の提出が必要です。

白色申告の場合は「個人事業の開業・廃業届出」のみの提出で問題ありません。

手順2:日々の収支を記録する

確定申告をするときは、決算書で1年間の取引をまとめて報告する必要があるため、日々の収支を記録しておくようにしましょう。

青色申告の場合は補助簿と主要簿の2種類の帳簿を作成し、白色申告の場合は法定帳簿を作成します。

帳簿を税務署に提出する必要はありませんが、収支を把握するうえで大切な書類なため、必ず作成しましょう。

手順3:1年間の所得と税額を計算する

記録した帳簿を利用し、1年間の所得と税額を計算します。

所得は、報酬から経費を引いた金額を合算します。税額は所得税のことです。税率は所得金額により変わるため注意しましょう。

白色申告では単式簿記、青色申告では複式簿記が必要です。簿記の作成が難しい方は、確定申告ソフトを利用すると便利です。

また、青色申告の場合は1年間の所得を計算する「青色申告決算書」と、1年間で支払う税金を計算する「申告書B」を作成する必要があります。

手順4:完成した書類を税務署に提出する

書類が完成したら、2月16日〜3月16日の確定申告書提出期間に、住民票がある市区町村を管轄している税務署に提出しましょう。

提出方法は下記の3種類です。

・直接窓口で提出する

・郵送で提出する

・国税庁のインターネットシステム「e-Tax」で提出する

手順5:納税する

確定申告が完了すると、申告内容が国税庁で確認されます。確認が完了すると、納税用紙が後日自宅に届くため、その納付書を用いて納税します。

納税方法は、銀行振込とコンビニ支払いの2種類のみです。

フリーランスエンジニアが確定申告するときの注意点

フリーランスエンジニアが確定申告するときの注意点は下記の2つです。

・申告期限を厳守する

・保険満期金の申告は漏れていないかを確認する

それぞれを下記で詳しく解説します。

申告期限を厳守する

確定申告は、前年の1月1日から12月31日までの集計を、2月16日から3月15日までに提出しなければいけません。

この期間よりも後に確定申告を行うと、期限後申告となり、無申告加算税を負担しなければなりません。無申告加算税は、納付するべきだった所得税に対して50万円までは15%、50万円を超える部分は20%の割合を乗じた金額となります。

保険満期金の申告は漏れていないかを確認する

最も申告漏れしやすいのが保険満期金です。一時所得や雑所得にあたるため、受け取った金額が20万円を超える場合は忘れずに確定申告をしましょう。

満期保険金を一時金で受領した場合は一時所得となります。保険金の総額から、「既に払った保険料または掛け金の額」「特別控除50万円」を差し引いた金額を2分の1にした金額が課税対象です。

年金で受領した場合は雑所得となります。その年に受け取った年金額から払込保険料または掛け金の額を差し引いた金額が課税対象です。

ただし、一時払養老保険や一時払損害保険などで次の条件に当てはまる場合は、確定申告の必要がありません。

・保険期間等が5年以下で保険期間等の初日から5年以内に解約されたものの差益

・保険期間等が5年超で保険期間等の初日から5年以内に解約されたものの差益

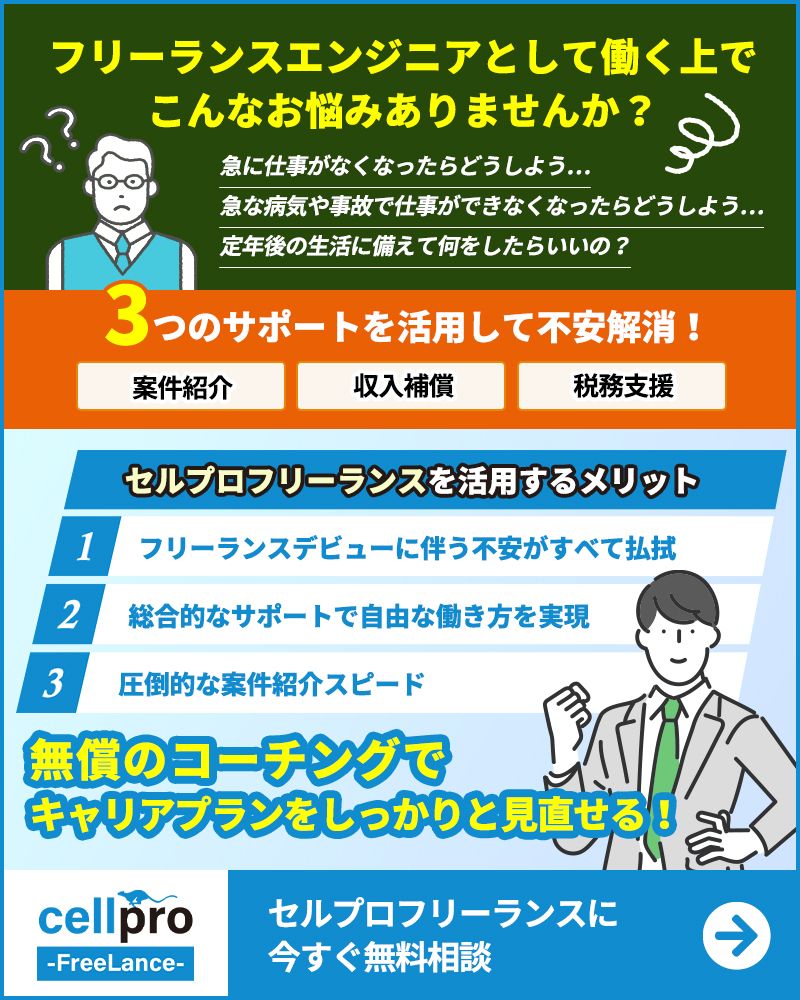

セルプロFreelanceならエンジニアの経費管理に詳しい税理士をご紹介可能!

エンジニア専門のフリーランスエージェント「セルプロ フリーランス」では、プロジェクト紹介や営業支援のほかに、税務面のサポートも行っています。

自分で確定申告をやるのが難しくて困っている方や、確定申告を外注したい方は、ぜひ一度「セルプロ フリーランス」にご相談ください。

エンジニアの経費管理に詳しい税理士をご紹介しておりますので、安心してお任せいただけます。

まとめ

本記事では、フリーランスエンジニアの確定申告のやり方と注意点を解説しました。確定申告は、フリーランスエンジニアであれば、毎年必ずやらなければいけないため、やり方を覚えておくようにしましょう。

申告が漏れてしまうと、無申告課税を負担しなければなりません。余計な支出を抑えるためにも、あらかじめスケジュールを立ておいて、申告漏れを防ぎましょう。