目次

フリーランスエンジニアが法人化する7つのメリット

会社の設立手続きをすれば、フリーランスエンジニアも法人化することができます。ここでは、法人化をするメリットを6つ解説します。

社会的な信用が高くなる

法人化により、個人ではなく法人として事業を展開することを示せます。法人は一定の手続きや基準を満たしてから設立されるため、存在自体が信頼性を示すものとなります。また、法人は組織としての体制や責任が明確化されており、取引先やクライアントからの信頼を高める要素となります。

その結果、補助金や助成金が申請しやすくなり、金融機関から借り入れを受ける際も審査に通りやすくなるのです。

消費税が2年間免除になるケースがある

課税売上高が一定額を超えると、消費税の支払い義務が発生します。ただし、財務省の事業者免税点制度に準じた条件を満たして法人化すると、最大2年間消費税の免税事業者になります。

平成23年に消費税法が改正(施行は平成25年)され、1期目と2期目で条件が異なります。

1期目は、資本金1,000万円未満の会社は1期目のみ消費税の免税事業者となれます。2期目は、以下のいずれかの条件を満たす必要があります。

・特定期間の課税売上高が1,000万円以下

・特定期間の給与支払額の合計額が1,000万円以下

・設立1期目が7カ月以下

個人事業主よりも経費の範囲が広い

法人の場合、資本金が1億円以下なら交際費の飲食分を800万円まで損金にできます。また、資本金が1億円を超えても50%までは損金にできます。

さらに法人の場合は退職金を支給しますが、適正額までは損金として扱えます。

役員報酬や退職金の損金計上が可能になる

法人化すれば、経費として退職金の準備ができ、毎月の給与を抑えて退職金に充てることで、税金や社会保険料が安くなるメリットがあります。

法人化することで、役員報酬や退職金の損金計上が可能になります。損金計上(損金算入)とは、法人が収入を得るためにかかった費用を損金として計上することです。

自身が会社役員となり役員報酬を受け取れば、税金を抑えることができます。

また、退職金制度により福利厚生が充実していることもアピールできるので、社員募集などの人材確保の観点からもプラスに働くでしょう。

社会保険に加入できる

基本的に個人事業主は、国民健康保険・国民年金に加入することになっています。しかし、法人化した場合は経営者自身や従業員も、社会保険(厚生年金保険・健康保険)への加入が可能です。

保険料の負担だけを考えると、国民年金保険料よりも厚生年金保険料のほうが負担は大きくなるのが一般的です。しかし、老後は国民年金からの老齢基礎年金だけでなく、老齢厚生年金も受給できるようになり年金収入を増やせます。

社会保険に加入することによって会社の福利厚生が充実し、社員を採用しやすくなったり、離職率を低下させたりできるなど、人材確保面で有利になると期待できます。

決算期を自分で決められる

フリーランスエンジニアの決算期は、個人事業主なので12月です。一方、法人のエンジニアの決算期は、自身の都合で設定・変更することができます。

法人は設立から1年以内であれば、自由に決算期を決めることが可能です。

助成金が得られることがある

会社設立時に、以下の助成金や補助金の申請ができる場合があります。

・創業支援等事業者補助金

・小規模事業者持続化補助金

・地域中小企業応援ファンド

・キャリアアップ助成金

補助金・助成金は返す必要がありません。会社を設立する際に申請できる助成金や補助金などは上手く活用していきましょう。

フリーランスエンジニアが法人化する4つのデメリット・注意点

フリーランスエンジニアから法人化(法人成り)することはメリットばかりではありません。ここでは法人化する注意点も踏まえながら、4つのデメリットを解説します。

法人化するのに費用がかかる

法人化には会社形態によって異なる開業費が必要になります。開業費の目安は、株式会社が約25万円〜、合同会社が約10万円〜です。

赤字でも住民税を納める義務がある

個人事業主の場合、赤字であれば税金を支払う必要はありません。しかし、法人の場合は1年間の利益が赤字であっても、必ず法人住民税の均等割による税金の納付義務があります。つまり、赤字でも毎年7万円の住民税の支払い義務が発生するということです。

役員報酬は簡単に変更できない

法人化して一度役員報酬を決めてしまうと、変更することが難しくなります。役員報酬は、事業開始から3ヶ月以内であれば一度だけ変更が可能です。

4ヶ月目以降に役員報酬を変更(増額)すると、増額した範囲は損金算入ができず、課税対象になります。

社会保険分の負担が増える

社会保険は、ひとり社長の会社であっても加入する義務があります。そのため、フリーランス時代の国民年金・国民健康保険料に比べると、負担が大きくなるケースもあります。

フリーランスエンジニアが法人化する最適のタイミングは?

フリーランスエンジニアが法人化するのに適したタイミング・年収の目安は、以下のふたつです。

売上高が1000万円を超えている

売上が1,000万円を超えたタイミングで法人化するのがベストです。なぜなら、年間の売上が1,000万円を超えると消費税の課税対象となり、節税対策が必要になるからです。

課税所得が800万円以上

一般的な所得金額の目安は、個人事業の利益が800万円を超えたあたりで法人成りすると良いといわれています。課税所得が800万円以上の場合、法人化したほうが税金を抑えられるからです。

ただし、所得控除や事業以外の所得の有無などによって条件は大きく変わる可能性があります。法人成りの判断をする場合は税理士などの専門家に相談することをおすすめします。

フリーランスエンジニアが法人化する手順

フリーランスエンジニアから法人化するには、どのような手順を踏めば良いのでしょうか?実際にフリーランスエンジニアから法人化しようと考えた場合、具体的な手順がわからないということもあるでしょう。

法人化する手順は、以下を参考にしてください。

1.相談する司法書士を見つける

2.法人の登記住所を確保する

3.資本金の設定をおこなう

4.法人銀行口座の作成をおこなう

5.顧問税理士と契約する

このような複雑な手順を踏む必要があるため、顧問税理士と契約するのが一般的です。

まとめ

フリーランスエンジニアが法人化することで、社会的な信用が高くなり、取引先の幅が広がるだけでなく、税務上のさまざまなメリットも得られます。

しかし、法人化するには設立費用のほかにも開業・運転資金など資金が必要になります。法人化するタイミングや費用面などで不安に思っている方もいるでしょう。

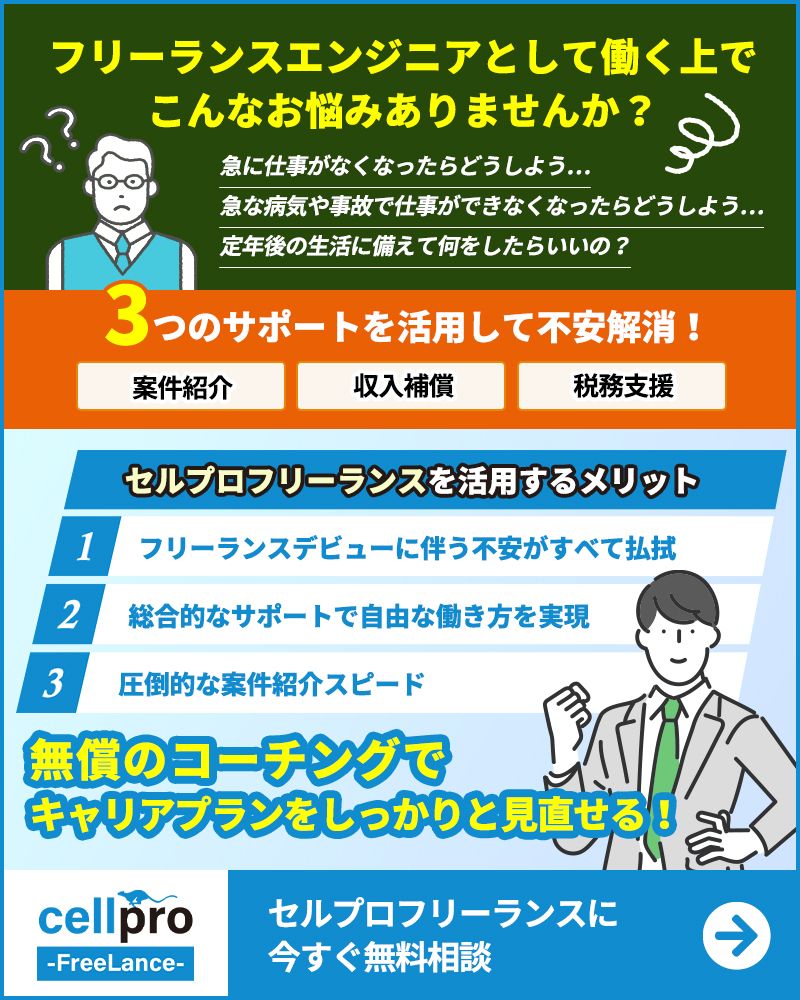

セルプロフリーランスでは、起業支援を行っております。起業の不安を解消するサポートも充実していますので、ぜひご相談ください。